第4章 会計データで経営をコントロール

財務管理マニュアル

(1)収益管理

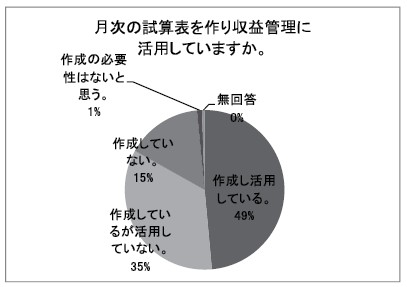

月次試算表の作成状況については、8割以上が作成していますが、半数以上の事業所(施設)が活用していません。これは第1 章にて述べた予算と実績の評価についての認識にも関連しており、業績検討の必要性を感じている事業所が少ない、と考えられます。平均工賃別にみても、全ての工賃水準で8 割程度が作成していますが、収益管理に活用、と言う視点で見ると、工賃水準の違いにより差が出ており、工賃水準が低くなるに従い試算表の活用割合も低くなっています。

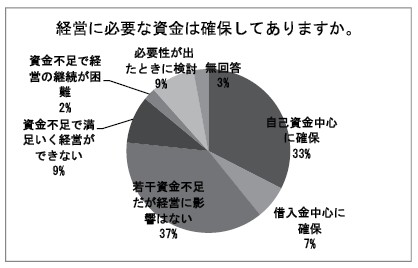

(2)資金繰り

7 割以上の事業所が経営には問題ない程度に資金確保できているようです。予算に基づいた事業運営を行なっているため、資金面での問題を感じる事業所は民間企業と比べると少ないのが原因と思われます。こちらも工賃水準が低くなるほど資金の確保が難しく資金繰りが厳しくなっています。また、平均工賃月額が高くなるほど借入金を中心とした資金調達の割合が増えており、ここから平均工賃水準が高い事業所は生産規模を拡大しているために資金調達している、と推測できます。

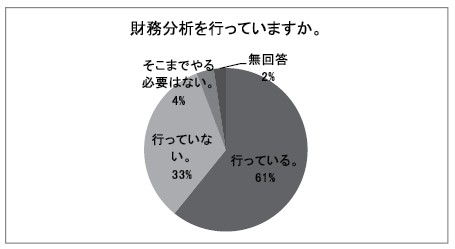

(3)財務分析

民間企業の多くでは、月次もしくは四半期ごとに業績検討を実施し、その内容は年度初めに策定した予算との比較、同業種の事業所(同業他社比較)や前年度実績との比較(時系列比較)などです。これら比較をする際に必要なのが財務分析です。

財務分析に関しては6 割以上の事業所で行なっています。こちらも平均工賃水準が低くなるほど実施していない割合が大きくなり、また財務分析の必要がないという割合も大きくなっています。

|

コラム 今回調査での、各事業所における生の声(財務管理) ・ 店舗を構えたり、設備投資したりする資金が不足している。 ・福祉分野専門の職員が多いため、原価計算等に対応できる職員がいない。 ・事業を拡大していくためにも、スペースや機械・備品への投資が必要なのだが、利用者への工賃還元を第一に考える中では、資金がなく展開が難しい。 |

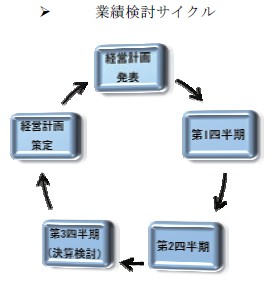

a.業績を「管理」する

経営環境の変化が激しい今、業績目標を達成するには策定した計画の結果(業績)をチェックし、業績向上に向けて軌道修正していかなければなりません。

【業績管理とは】

事業所(施設)の経営目標や部門目標達成のための計画を実施し、その結果(業績)を評価し、次の目標設定・計画策定に活用するというサイクル

通常、1 つの活動を企画し、実行に移し、一定の成果を挙げるためには3 ヶ月の期間を要するといわれており、会計データによる業績管理は、少なくとも四半期(3ヶ月)ごとに実施するほうが効果的です。したがって四半期ごとに業績検討会を開催するのです。業績検討会を開催する目的には以下のようなものが挙げられます。

【業績検討会の目的】

●過去の実績を把握し、目標達成、未達成の原因を究明する。

●翌月以降の方針を明確化する。

●経営トップの方針を伝達し各部門の活動方針を統一化する。

●重要事項に関する情報を共有化する

下記の①~④のような年次サイクルの中で会計データを活用することにより、過去の経験を将来に活かすことができるのです。

- ① 第1 四半期業績検討会

- 期首から3 か月経過した時点で開きます。3 か月間の実績をもとに期末までの残り9カ月の業績を予測するとともに、それを達成するための具体的な行動計画を練ります。

- ② 第2 四半期業績検討会

- 期首から6 か月経過した際に実施します。

先程の第1 四半期とこの第2 四半期業績検討会は問題点を探して今期内での軌道修正を図ることが目的です。売上や利益を前年実績や年次計画と比較したグラフ等を作り、参加者全員が問題点を把握できるようにします。

第1、第2 四半期終了時点で検討される具体的議題としては、

●就労支援事業における数値目標(売上目標)と実績の差を検証

●前回の業績検討時で掲げた課題や改善策の実施状況とその効果の検証

●新たな取組みについての実施状況と効果、問題の検証

●今後の行動計画についての軌道修正や新しい対策の検討 などが挙げられます。

● 業績検討会資料

-

③ 第3 四半期業績検討会(決算検討会)

期首から9 か月が経過すると通常の第3 四半期業績検討会に加えて、検討する課題があります。今期の収支の予測です。まず、通常の業績検討会と同じくこれまでの実績から行動計画を立て、決算の着地点を予測します。それを踏まえて決算に向けての調整を行い、同時に来期の経営計画策定の材料とします。

-

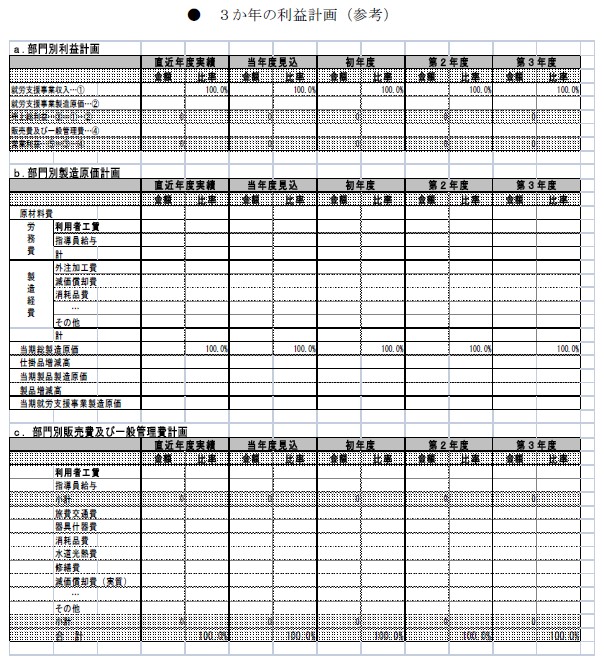

④ 経営計画の策定

決算予測を踏まえて、経営計画を策定します。 具体的にはいくらの儲けが必要か(利益計画) そのために何を、どこに、いくらで誰が売るのか(販売計画)

そのために資金をどう調達し、運用

するか(財務計画)

この3つについて打ち出します。

業績検討サイクル

a.早めに業績をつかむために

一般企業では、毎月業績検討会が実施されています。しかしその内容を見てみると、単なる予算と実績の差異の確認の場になってしまっていることが多いようです。また、前月の実績を集計・確定するのに時間がかかり、月末近くになってようやく前月の検討会を開催している、ということも多くなっています。業績管理で効果を上げている企業と上げていない企業の差は「早期に業績の善し悪しの原因を明確にし、今後の活動修正に反映できているか」ということになります。早期に業績を把握するためにも、正確な伝票入力による財務データ作成が求められ、そのためには以下の2点について検討する必要があります。

① 財務ソフトの導入(自計化)

経理担当者が日々記入する帳簿は、入出金伝票、経費帳など数多くあります。また、社会福祉法人は、一般企業と比べて決算時における提出書類が多く、決算時の事務も煩雑なものになっています。会計ソフトを導入して一度仕訳を入力することで、各種帳簿を自動的に作成できます。時間的にも労力的にも大きな負担減につながります。また、入力した時点で事業の業績や財務状況が即座に判明します。タイムリーな情報を手に入れることで、より有意義な業績検討となり、様々な経営判断に活用できます。

|

コラム 社会福祉法人向けの会計ソフト 社会福祉法人向けの会計ソフトは様々存在します。それぞれの事業所の状況に応じて適切なソフトを選択するようにしたいです。その際には以下のような点を考慮して選択しましょう。

パソコンを活用したデータなのに、会計事務所にはプリントアウトして渡す…。これではせっかくソフトを導入しても効果は半減です。社会福祉法人に関与する会計事務所であれば、一般企業と違う会計分析ツールを持っているはず。会計事務所の分析ツールでも活用できるソフトか確認しましょう。 |

② 会計事務所(税理士事務所)の活用

会計事務所は会計帳簿を整理し、税金計算や節税対策をアドバイスするだけではなく、財務状況や業績を把握した上で目標達成のための改善策提案や計画数値の試算など、企業をサポートする役割も担っています。業務のIT 化が進んでいる現在ではむしろ後者の役割がより重要となっています。事業所が民間の視点を取り入れた経営に取り組む際には一般の企業への支援経験をもとに多くのアドバイスをしてくれますので、今後は会計事務所に財務面と経営面の両方からサポートしてもらうことをおすすめします。日頃からコミュニケーションを密にとり、信頼関係を築きましょう。

● 3か年の利益計画(参考)

| ③ 自社チェックのポイント(財務分析) |

a.決算書の読み方

社会就労センターにおいては、貸借対照表、事業活動収支計算書(*1)、資金収支計算 書(*2)が重要な財務諸表(財務3 表)であると言えるでしょう。まず財務3 表を読んで事 業所(施設)の大枠をつかむことが大切です。

(*1) 1 会計年度における純資産の増減を示す。費用概念は損益計算書に近い。

(*2) 1 会計年度における支払資金(=流動資産-流動負債、運転資金ともいう)の増減を示す。大まかな構成はキャッシュフロー計算書に近い。

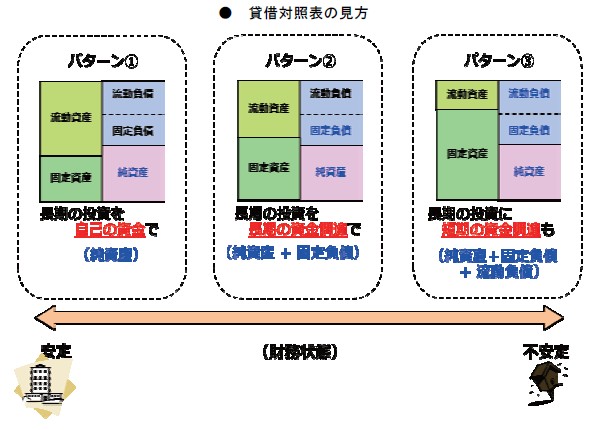

● 貸借対照表の見方

貸借対照表の見方 貸借対照表では、事業全体の財務状態をつかむことができます。 パターン①は、固定資産取得(設備投資)を純資産(自己資本)で賄っており、財務状況は安定しているといえます。一方、パターン③は「固定資産>固定負債+純資産」となっており、固定資産取得に流動負債の一部が用いられていることになります。同時に「流動負債<流動負債」となりますので、短期間に決済される額(流動負債)を決済すべき額(流動負債)が上回っており、財務的には好ましくありません。パターン①か②の状況を保つことが重要です。

● 貸借対照表の見方

●事業活動収支計算書の見方

事業自体の収益性を各科目の増減を時系列にみることにより把握します。

●資金収支計算書の見方

資金収支計算書でも運転資金の増減を時系列に見て把握するのが大切です。資金

収支計算書から現金預金以外の支払資金の構成要素の増減を控除することによりキ

ャッシュフロー計算書へ組み換えができます。

|

コラム 支払資金 流動資産および流動負債の中には、現金預金以外にも、未収金・貯蔵金・未払金・短期借入金・前受金などが含まれています。これらは短期間で現金化、または現金で支払われるものとして支払資金の構成要素となっていますが、実際の支払いに使うのは現金預金のみで、他の支払資金の構成要素は支払手段として用いることができません。したがって財務分析においては、この厳密な支払能力である「現金預金」の流れ(キャッシュフロー)を見る方が効果的な分析が行えます。 ● キャッシュフロー計算書への変更

|

b.財務分析しよう

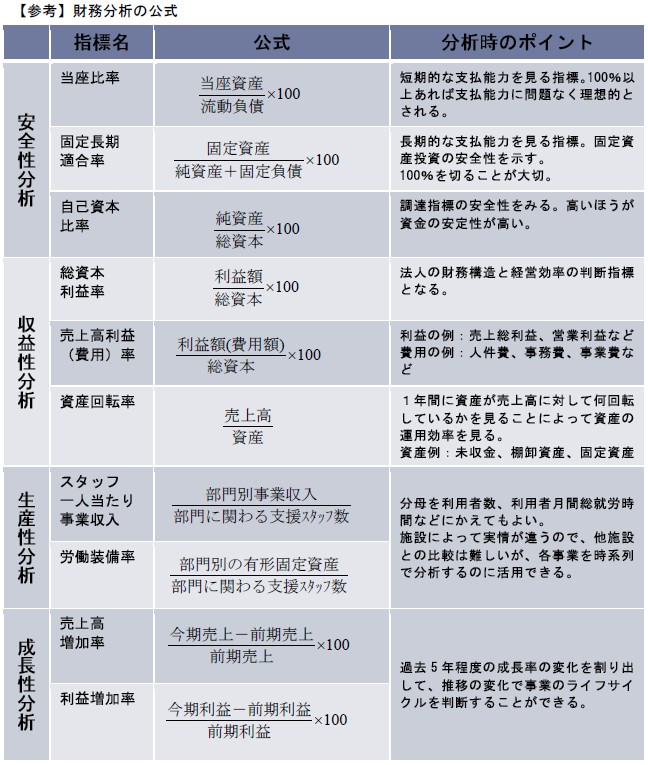

一般的に財務分析は安全性分析・収益性分析・生産性分析・成長性分析に分類されます。

安全性分析

事業所が倒産するような危機に陥っていないかをいち早く察知するための分析手法が安全性分析です。前述した貸借対照表の状況を比率で表したものです。

収益性分析

前年や他社に比較し、効率的に収益を生み出しているのを分析します。

生産性分析

支援スタッフや利用者一人当たりの事業収入、設備の稼働状況などを時系列で比較して人材や固定資産が有効活用できているかを分析します。

成長性分析

事業所が永続的に事業に取り組むために事業が伸びているか、もしくは落ち込んでいないかを時系列に見ていきます。

財務分析は経営全般の分析を可能にし、法人の強みおよび弱みを明らかにするとともに、今後の事業所運営の方向性の決定に役立つものと考えられます。財務分析はPDCAでいうCに当たります。分析した結果を「何が良かったのか?」「何が失敗だったのか?」を経営の視点で深く分析し、次からのA(修正)、P(計画)に活かしましょう。

a.勘定あって銭足らず

「黒字倒産」という言葉は聞いたことがあると思います。会社が利益を出していても(黒字)、資金繰りが厳しくなれば倒産という結果に至ってしまうのです。

なぜ資金繰りが厳しくなるのでしょうか?仕入れた商品をすぐに売って、即現金でもらう現金売上ならば、資金繰りへの影響はないでしょう。しかし、掛売上や手形入金ならば、代金回収は1 ヶ月後、それ以降の現金回収となります。仕入代金の支払はわりと早めに来ますが売上代金は回収できていません。つまり、売上による入金と仕入れによる支払いのズレ、いわゆる収支ズレが発生するから資金繰りが厳しくなるのです。

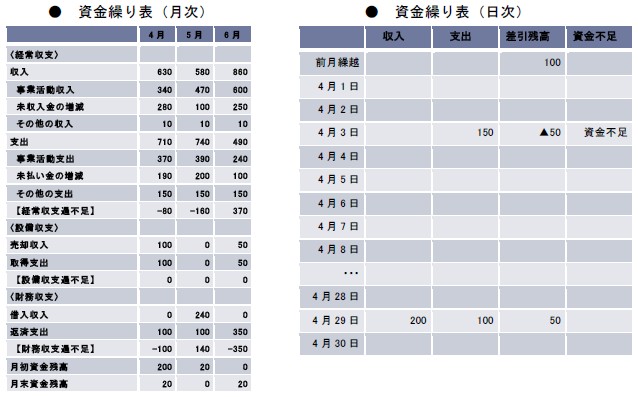

資金繰り管理とは、資金の「入り」と「出」のズレの釣り合いをはかる管理、つまり日々の資金がショートしないように資金の残高と入金予定を予想し、支払い計画を組むことです。そのときに役立つ道具が資金繰り表です。

資金が不足した場合、何も準備がなければすぐに資金を調達することはできません。資金調達にかかる日数も考慮して、通常は3~4か月先(手形のサイトを考慮)の資金繰り表を作成し、毎月更新しながら資金需要を管理します。

まず、固定的支出項目リストを作って固定費(毎月同じ金額が支出されるもの)を把握し、資金繰り表に毎月同じように入力します。そのあと、回収予定とそれに伴う支払予定に沿って、金額を資金繰り表に入力します。数か月先の入金は受注確定してからでないと分からないという場合には、年度の事業計画を参考に入力してください。借入金入金と借入返済も入力していきます。ここまで入力した段階で、資金残高がマイナスになる月があれば、そこが資金ショートをおこす月です。その前に、銀行借入なり資金投入しなければなりません。左図では、5 月に資金調達の必要があるため、事前に調達の交渉を行う必要があります。そして6 月に資金が増える目途が立ったので返済しています。銀行借入でも入金まで1 カ月近くかかることもありますので、1ヶ月以上前にいつの時点で資金ショートするのかを把握することはとても重要なことです。また、収入と支出が入り組んでいる場合は、日単位での資金繰り予定を立てます。

●資金ショート対策

|

【資金ショート対策】

|

b.資金繰り計画の注意点

資金繰り表は,その中の金額を実績金額と予定金額とに分けて表示します。前月以前の金額は実績金額で、当月以降の金額は予定金額(計画金額)となります。実績金額は、過去の資金収支の実績を記録したものなので、当月以降の予定金額が実績金額とかけ離れておらず、実行可能な計画を立てているということを判断する目安になります。予定金額は資金計画の段階で算定されるもので計画期間の予想収支をもとに作成されます。将来の資金計画・見積りを示すものとなります。このように、当月以降の予定金額のみを表示するのではなく、過去の実績金額と予定金額を続けて表示することで資金繰り表自体の合理性や信頼性を高めています。資金繰りの重要な目的に「資金の有効利用」があります。資金繰りをしていると、資金が足りないと即借入申込みが必要と考えてしまうものですが、借り入れすることだけが資金繰りというわけではありません。つまり、資金繰りという行為の中には、売掛金回収、買掛金や経費の支払のタイミングをずらすという経営判断をすることも含まれています。さらに、会社の成長を促進するときにも資金繰りの重要性があります。たとえば設備投資や事業拡大をするときに、大量の資金が必要となります。このための借入金はいくら必要なのか?どのくらいの期間で返済するのか?という経営判断をするときに資金繰りは重要な経営情報となります。

このように、資金繰り表は事後の記録としてだけでなく、事前の計画表としての役割を念頭に「管理ツール」として活用していきましょう。

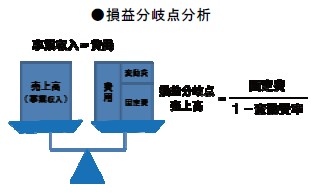

a.損益分岐点とは

事業が赤字にならないようにするにはいくら売りあげればいいのでしょうか。 そのために損益分岐点を理解する必要があります。

損益分岐点とは利益も出なければ損益も発生しない、均衡した点を示します。つまり事業収入と費用がイコールになる点です。損益分岐点を越えたときから利益が出て採算が合うようになります。

また、損益分岐点と実際の売上高を比較する(損益分岐点比率=損益分岐点÷売上高)ことによって、その企業の経営体質をつかむことができます。これは意思決定を行う際、有効なツールとなります。例えば損益分岐点比率が85%と分かっていれば、不測の事態により、売り上げが減少しても、15%ダウンまでなら利益を生み出すことができると判断できます(100-85=15%←これを安全余裕率といいます)。

損益分岐点比率を低く抑えるためには、一般的に3 つの手段が考えられます。

●損益分岐点分析

- ① 固定費を削減…一般経費の無駄遣いをなくす

- ② 変動費率を抑える…仕入方法の見直し、ロス削減等や商品価格の見直し

- ③ 売上アップ

|

コラム 固定費と変動費

支援販売原価。変動費率=変動費/売上高(事業収入)となる。

(*1)設備投資等に対する国からの補助金 就労支援事業会計では、上図のように製造原価・販管費を区別して計上することになります。今後は就労支援事業でも変動費・固定費の管理が重要視されます。 |

なかなか利益が上がらない、思うように工賃が上がらないという場合でも、売上アップへの方法を考えると同時に①~②のような費用構造も見直してください。

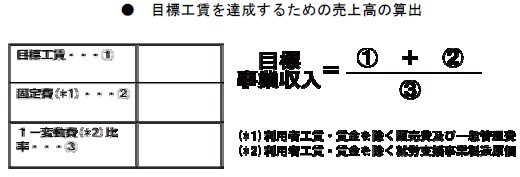

b.目標利益を達成するための売り上げは?

損益分岐点は収支トントンの境目すなわち利益ゼロの売り上げです。そこに目標となる利益を加えて計算すれば、目標利益を達成するための売上高を求めることができます。目標工賃を支払うためには事業収入がどのくらい必要か求めることができます。

● 目標工賃を達成するための売上高の算出

売上と費用の関係を分析することは、目標工賃を獲得するための計画策定する際に役立ちます。目標工賃を達成するためには、売上と費用それぞれに対して、どのような戦略をとっていけばよいか、数値を目標にして具体的に考えていかなければなりません。これからは少ない売上高でも目標達成する体質への変化が求められるのです。

|

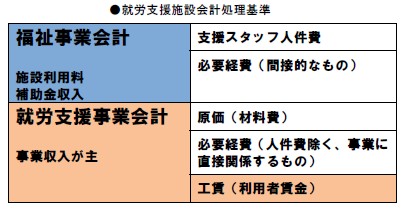

コラム 社会就労センターの会計体系 社会就労センターの会計は、就労支援事業会計処理基準の定めにより、大きく分けて2 つの収支体系から成り立っています。ひとつは福祉事業活動会計で、事業所(施設)利用者(障害者)からの利用料や国・都道府県からの補助金が収入源であり、そこから利用者支援に携わる福祉スタッフの給与、事業運営のための間接的な経費が支払われます。もうひとつは就労支援事業会計(旧:授産事業会計)で、利用者に就労機会を与えるために行われる事業(就労支援事業旧:授産事業)の売上を収入源とし、材料費などの事業の直接経費、利用者に対しての賃金(工賃)が支払われます。ここでいう利用者の就労というのは、あくまで福祉的就労(生活支援という意味合いが強い)であるため工賃も最低賃金法の制約を受けず、実際の平均工賃は時給100 円程度となっています。 ●就労支援施設会計処理基準

|

【収益管理】

- □ 会計ソフトを導入もしくは導入を検討していますか

- □ 会計ソフトは事業所(施設)の事業特性に合ったものを使用していますか

- □ 月次決算を実施し、翌月15 日までに試算表(概算)が完成していますか

- □ 四半期ごとに部門責任者を含めた業績検討会を行っていますか

- □ 決算時期には決算検討会を行って決算調整を行っていますか

- □ 月次決算や業績検討会を実施するために、税理士や公認会計士に依頼していますか

【財務分析】

-

□ 財務分析を実施して、時系列分析、同業他社分析を行っていますか

(次ページ参照)

【資金繰り】

- □ 月次の資金計画を作成していますか

- □ 最低1 か月先の資金の出入り予定を把握していますか

- □ 金融機関と良好な関係を築いていますか

- □ 得意先、仕入先と良好な関係を築いていますか

【損益分岐点分析】

- □ 就労支援事業の変動費(製造原価)と固定費(販売管理費)は明確に区別されていますか

- □ 現状の工賃での損益分岐点比率を把握していますか

- □ 目標工賃を踏まえた損益分岐点分析を実施していますか

- □ 就労支援事業の各部門の目標売上(月額・日額)を把握していますか

- □ 各部門の目標売上を職員に周知させていますか

【参考】財務分析の公式